记者:唐婧

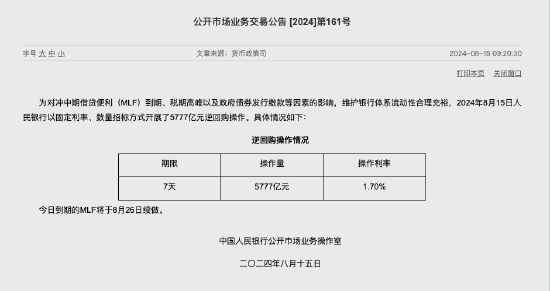

8月15日,央行公告,为对冲中期借贷便利(MLF)到期、税期高峰以及政府债券发行缴款等因素的影响,维护银行体系流动性合理充裕,央行以固定利率、数量招标方式开展了5777亿元逆回购操作。当日到期的MLF将于8月26日续做。因今日有4010亿元1年期中期借贷便利(MLF)和71亿元7天期逆回购到期,当日实现净投放1696亿元。

值得注意的是,这也是MLF正式官宣延期。在过往实践中,MLF主要是每月15日操作(遇节假日顺延),以为每月20日的LPR报价提供参考,但7月罕见开展两次MLF操作,7月15日为“缩量平价”续作,7月25日央行月内再度开展2000亿MLF操作,中标利率2.3%,较前次下降20个基点,超出7月22日OMO降息幅度10个基点。

分析人士认为,MLF操作安排在LPR报价之后可以进一步淡化MLF的政策利率色彩,这表明在新的货币政策调控框架之下,由短及长的利率传导关系在逐步理顺,未来MLF也不排除会延后至每个月的25日操作。21世纪经济报道记者留意到,8月25日是星期日,按照央行公告,MLF将于8月26日星期一续做。

6月19日,央行行长潘功胜在2024陆家嘴论坛上表示,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。

天风宏观首席研究员宋雪涛认为,往后看,央行可能以OMO利率为操作目标,通过二级市场国债买卖等方式来调节市场流动性。未来逆回购大概率以投放为主,国债买卖兼具投放和回笼流动性的功能,将市场的短期利率稳定在OMO利率附近,再配合着利率走廊来引导市场形成远期利率。

而在MLF操作时点调整的过渡期内,金融机构需更加关注月中流动性情况。业内专家表示,若未来MLF均延后至每个月的25日操作,由于存量MLF仍在月中15日前后到期,加之月中还有税期等其他影响因素,金融机构将面临流动性管理的新考验。

不过,专家表示,近期央行在优化公开市场操作机制方面已储备多项举措,包括7天期逆回购以固定利率、数量招标方式更好满足机构需求,增设临时正、逆回购操作应对市场突发情况,酝酿国债买卖操作等,预计央行还将综合运用上述工具,继续保持流动性合理充裕,引导市场利率围绕央行政策利率平稳运行。

从资金面来看,截至8月15日11:00,上海银行间同业拆放利率(Shibor)短端品种多数下行。隔夜品种下行8.8BP报1.754%,7天期下行5.5BP报1.814%,14天下行1.0BP报1.911%,1个月期下行0.1BP报1.811%。从回购利率表现看,截至8月15日12:00,DR007(银行间质押式回购7天期利率)加权平均利率报1.8150%,高于政策利率水平。

另外,随着地方债发行有望放量,市场预计8月资金面不确定性有所增加。国海证券固定收益首席分析师靳毅在测算8月流动性缺口时指出,政府债务发行与资金下拨预计消耗超储6417亿元,常规财政收支补充超储5157亿元,信贷投放消耗789亿元,M0需求消耗超储418亿元,合计形成流动性缺口2467亿元,外部因素或造成银行间资金面收紧压力。其中8月份地方债发行放量或是主要扰动因素。

靳毅表示,尽管8月资金面或面临一定紧缩压力,但在央行公开市场投放呵护下,预计DR007加权利率中枢上行空间不大。