登录新浪财经APP 搜索【信披】查看更多考评等级

此前的8月6日晚间,中国种业龙头袁隆平农业高科技股份有限公司(下称“隆平高科”,000998.SZ)发布重磅,公司第一大股东中信集团下属中信农业科技股份有限公司(下称“中信农业”)拟以不超过12亿元,认购隆平高科发行A股股票。

此次发行前,中信农业及其一致行动人中信兴业投资集团有限公司(下称“中信兴业”)合计持有隆平高科228601512股股份,占公司总股本的17.36%,为公司的控股股东。本次发行完成后,中信农业及其一致行动人中信兴业合计持有的公司股份数量不超过381079275股(含本数),占本次发行后公司总股本的比例不超过25.93%,仍为公司控股股东,本次发行不会导致公司控制权发生变化。

据隆平高科最新公告披露,上述定增募资公告发布的第二天,也就是8月7日,招商证券、德邦基金、光大保德信基金等多家机构总计38位投资者调研公司,对前一日定增情况等话题进行了进一步交流。

隆平高科强调,此次增资体现了中信集团积极践行国家粮食安全和种业振兴战略的坚定决心,以及对公司发展前景的坚定信心。在隆平高科未来的发展中,中信集团还将一如既往地从资本、技术、人才、产业整合等多方面赋能,打造服务“国之大者”的种业国家队。

公司认为,本次定向增发的募集资金规模不大,但有助于公司未来业绩的增长和股东每股盈利增加,对市场来说是一个积极信号。

根据隆平高科披露的内容,本次向特定对象发行股票募集资金总额不超过12亿元,扣除相关发行费用后的募集资金净额全部用于偿还银行贷款及补充流动资金后,公司将有更充裕的资金用于研发和产业并购整合。

隆平高科称,公司作为民族种业的龙头企业,为加快缩短与国际种业巨头之间的研发实力差距,近年来不断加大研发投入力度,同时承担了农业关键核心技术攻关、生物育种等多个重大项目;同时,顺应种业行业并购整合的大趋势,公司也将抓住可能出现的并购整合机遇,收购优质种业标的,从而进一步提升公司在种业行业的地位和竞争力。

隆平高科还强调,本次定增将使得公司资产负债率有所下降,公司在未来几年的资本结构调整上将致力于逐步降低资产负债率。在资产负债率方面,隆平高科此前披露,公司资产负债率水平近一年来维持在较高水平,2024年3月末的资产负债率62.80%,高于行业平均值34.19%。截至2024年3月末,公司负债总额168.93亿元,其中短期负债金额65.16亿元。

隆平高科称,经模拟测算,本次发行完成后,公司2024年3月末的资产负债率由62.80%降至58.34%,资本结构及负债结构将得到优化。

值得关注的是,此次投资者集中调研还关注到隆平高科市值管理的考核和要求。隆平高科回应称,当前公司首要核心任务是显著提升公司的业绩和利润。在此基础上,通过综合运用多元化方式加强信息披露工作,增进投资者对公司业务全面理解,以便于投资者能够深入地理解公司的核心竞争力和独特价值。

隆平高科认为,目前公司股价被市场低估,此次中信集团出资12亿元增资,也将有助于投资者正确认识公司长期价值。

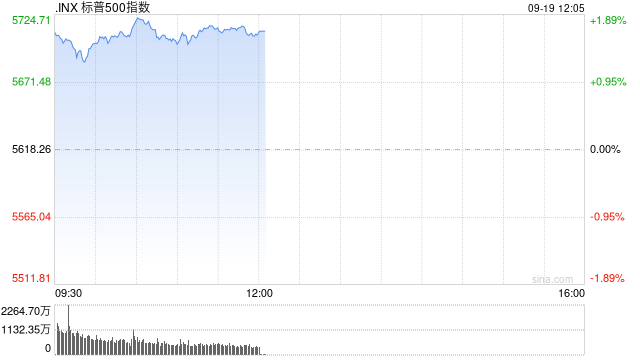

不过,今年以来,隆平高科股价已跌去近30%。截至8月9日收盘,公司股价为10.07元/股,下跌1.47%。

隆平高科于1999年成立,2000年上市,是由袁隆平院士作为主要发起人设立的现代种业高科技集团,目前第一大股东为中信集团。该公司成立时以水稻、辣椒业务起步,由湖南省农科院作为第一大股东发起成立并实现上市。

根据公司最新发布的2024年半年度业绩预盈公告,隆平高科预计今年上半年归属于上市公司股东的净利润为0.90亿元至1.20亿元,去年同期则为亏损。不过,公司预计扣除非经常性损益后的净利润为-2.90亿元至-2.20亿元。