期权对冲的成本分析

在金融市场中,期权作为一种灵活的金融工具,被广泛用于风险管理和投资策略中。期权对冲是一种常见的策略,旨在通过购买或出售期权来减少或消除潜在的不利价格变动带来的风险。然而,实施期权对冲策略并非没有成本,本文将深入分析期权对冲的成本构成及其影响因素。

首先,期权对冲的主要成本包括期权费和交易成本。期权费是购买期权时必须支付的费用,其大小取决于期权的类型(看涨或看跌)、行权价格、到期时间以及标的资产的波动性。通常,期权费与期权的内在价值和时间价值相关。内在价值是期权立即执行时的价值,而时间价值则反映了市场对期权未来可能增值的预期。

交易成本则包括买卖期权时的佣金和可能产生的滑点。佣金是交易平台或经纪商收取的服务费用,而滑点则是指实际成交价格与预期价格之间的差异,这在市场波动较大时尤为明显。

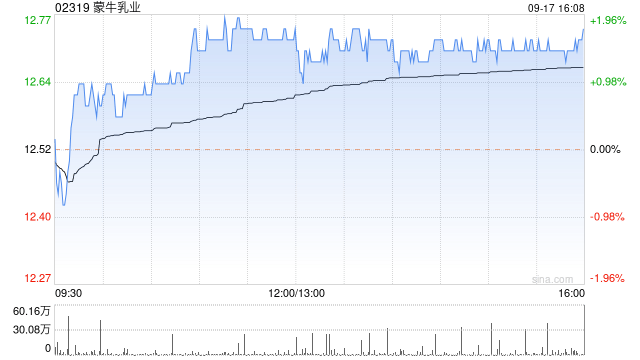

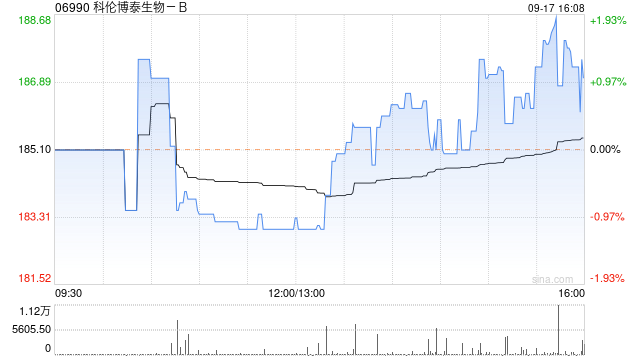

其次,期权对冲的成本还受到市场流动性的影响。流动性高的市场意味着期权买卖更容易,交易成本相对较低。相反,流动性差的市场可能导致较高的交易成本和更大的滑点风险。

此外,期权对冲的效率也是影响成本的一个重要因素。对冲效率高的策略能够在最小化成本的同时有效降低风险。这通常需要投资者具备良好的市场分析能力和策略执行能力。

总之,期权对冲的成本分析是一个复杂的过程,涉及多个变量和市场因素。投资者在实施期权对冲策略时,应综合考虑期权费、交易成本、市场流动性以及对冲效率,以制定出最优的对冲方案。通过精确的成本分析和策略优化,投资者可以更有效地管理风险,实现投资目标。