专题:聚焦2024基金二季报:业绩比拼开启,谁是大赢家?

近日,多家公募基金陆续披露2024年二季报,多位基金经理的调仓情况也浮出水面。其中,国投瑞银基金经理施成管理的基金率先披露了二季报。最新披露显示,截止二季度末,施成在管基金规模为95.34亿元,相比于一季度末120亿元的总管理规模,降幅明显,施成也退出了“百亿基金经理”的队列。

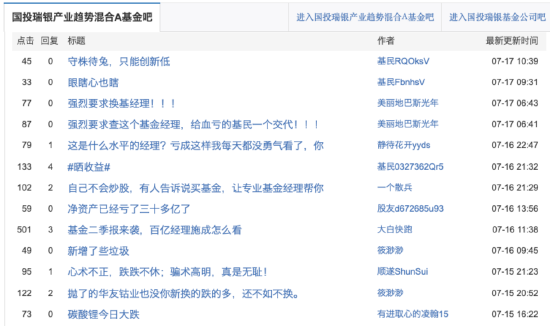

根据天天基金数据统计,目前施成共管理10只基金,上半年及近一年的收益率均以惨跌收尾。其中,国投瑞银产业趋势混合A近一年业绩跌幅达-43.01%,近两年业绩跌幅高达-63.85%。除此之外,国投瑞银产业趋势混合A的基金规模也在不断下降,二季度净资产规模为12.07亿元,较上期环比下降17.59%。在国投瑞银产业趋势混合A基金吧中,不少基民纷纷表达了对基金经理操作的不满。

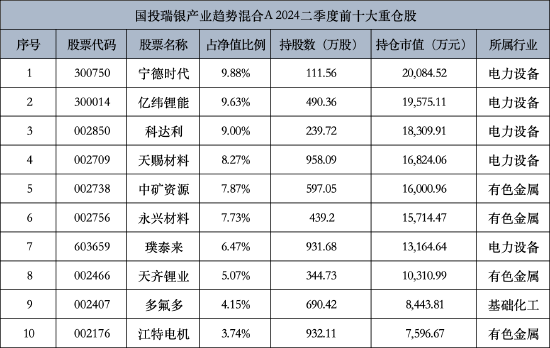

从国投瑞银产业趋势混合A二季度持仓情况可以看出新能源赛道仍是施成的持仓重点。具体来说,施成二季度加仓了科达利、亿纬锂能;减持宁德时代、天赐材料、中矿资源、天齐锂业、璞泰来;新进前十大重仓的有多氟多、江特电机;华友钴业、赣锋锂业退出前十大重仓。前十大持仓占比达71.81%。

数据来源:天天基金 截止至2024-6-30

展望后市,施成在二季报中表示,我们投资的领域,实际上许多环节已经度过供需最紧张的时期,部分环节的盈利已经开始复苏。特别是其中的龙头企业,在行业过剩的背景下仍有较强的盈利能力,预计未来这些公司将首先扩大市场份额,之后提升盈利能力。上游资源品,以及具备资源属性的化工品,目前的价格很可能已见长期底部。预测最晚 2024 年年底后,供给不是新能源大多数环节的主要制约因素,而在全球市场如何打开的问题下,需求成为了是否有行情的主要矛盾。

就具体行业而言,设备制造业方面,传统行业经过了一轮资本开支修复,目前正处于平台期。新兴产业在之前经历了产能过剩,其扩产节奏将逐渐减缓。总体而言,制造业的资本开支目前处在一个相对较低的水准。预计在 1-2 年后,随着新兴产业的盈利能力提升,资本开支将再度加快。

新能源汽车方面,去库存周期已经结束,大幅下跌的价格将在未来 1-2 年刺激需求。国内的需求仍有潜力,海外的需求空间很大,但需要良好的市场逻辑来引导。供需的错配最快可能在今年的三季度出现。由于一些环节供给不再增长,甚至产能下降,未来一年内价格上涨的概率较高。随着需求的恢复,未来行业龙头将会持续向好。新能源发电行业因政策支持,需求出现了上升。但是供给直到 2023 年年底才放缓节奏,因此去产能是个漫长的过程,盈利能力难以给乐观的预期。组件的盈利,预计在今年会达到最低点。

光储平价目前在全球其他地区已经开始陆续出现,因此光伏加速替代传统能源的情况正在出现,而消纳问题会带来储能的爆发。我们认为下半年光储将率先出现投资机会。TMT 行业,看好 AI 持续地投入。在 sora 出现后,scaling law 得到市场的普遍认可,因此 AI 资本开支的持续性认同度提升。而AI的硬件终端预期也在升温,我们预计在未来一年内,头部厂商逐步会推出多款的 AI 手机等终端硬件,并带来投资机会。

以新能源为代表的业绩成长行业,部分环节在2024年已经出现了盈利的回升。储能、重卡等新需求的提速也在路上,看好2024-2025年能够兑现成长的公司。